インボイス制度の概要・経過措置

2023年10月よりスタートした消費税の「インボイス制度」。

とてもややこしい部分が多いこの制度ですが、今回は主な概要・経過措置に関してまとめていきたいと思います。

そもそも消費税とは、下記で計算されます。

| 課税売上げに係る消費税額 |

| ▲ 課税仕入れに係る消費税額 |

| = 消費税額 |

(※各項目にどういった内容の項目が該当するのか、どういった金額が入るのかを話始めると長くなってしまうので、今回のコラムでは触れません)

インボイス制度の概要

取引を行った際に買い手は、仕入税額控除の適用を受けるため(課税仕入れに係る消費税額と記載した部分を認めてもらうため)に、原則として、売り手であるインボイスの登録を受けた事業者から交付を受けたインボイスの保存が必要となります。

逆に売り手は、買い手の事業者が消費税の仕入税額控除の適用を受けられるように、適格請求書(インボイス)を発行・交付を行う必要があるといった制度となります。

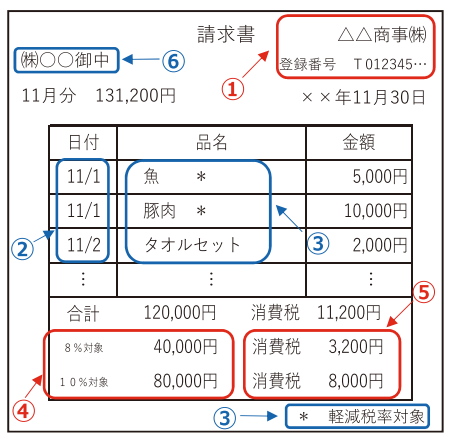

”適格請求書”では下記の項目が記載されていることが必要です。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

イメージ

〇引用元:国税庁発行の「適格請求書等保存方式の概要」P5

0020006-027.pdf (nta.go.jp)

ただし不特定多数の者に対して販売等を行う下記の様な業種の事業者は、”適格簡易請求書”の発行が可能です。

・小売業

・飲食店業

・写真業

・旅行業

・タクシー業

・駐車場業(不特定かつ多数の者に対するものに限ります。)

・その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

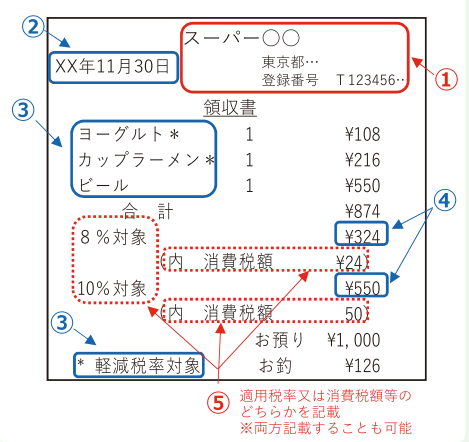

”適格簡易請求書”では下記の項目が記載されていることが必要です。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)

⑤税率ごとに区分した消費税額等又は適用税率

イメージ

〇引用元:国税庁発行の「適格請求書等保存方式の概要」P5

0020006-027.pdf (nta.go.jp)

受け取ったインボイスについて必要な記載事項が記載されていない場合、関与先にインボイスの再発行を頂く必要があります。

インボイスの保存が免除される取引

インボイス制度の下では、「帳簿及び請求書等の保存」が仕入税額控除の要件とされています。

ただし、不特定多数の者や一般消費者との取引の場合のように、請求書等の交付を受けることが困難であるなどの理由により、次の取引については「一定の事項を記載した帳簿のみの保存」で仕入税額控除が認められます。

①適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

②適格簡易請求書の記載事項(取引年月日を除く)が記載されている入場券等が、使用の際に回収される取引

③古物営業を営む者の適格請求書発行事業者でない者からの古物(古物営業を営む者の棚卸資産に該当するものに限る)の購入

④質屋を営む者の適格請求書発行事業者でない者からの質物(質屋を営む者の棚卸資産に該当するものに限る)の取得

⑤宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物(宅地建物取引業を営む者の棚卸資産に該当するものに限る)の購入

⑥適格請求書発行事業者でない者からの再生資源及び再生部品(購入者の棚卸資産に該当するものに限る)の購入

⑦適格請求書の交付義務が免除される3万円未満の自動販売機及び自動サービス機からの商品の購入等

⑧適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

⑨従業員に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)

①については、1回の取引の税込価額が3万円未満かどうかで判定をします。

例えば、東京-新大阪間の新幹線の大人運賃が13,000円で、4人分を合計52,000円で販売をした場合、合計額の52,000円で判定がされます。

⑦については、”お金を投入してその場で物やサービスの提供を受けることができる機械”から購入できるものが該当をします。

| 対象となるもの | 対象とならないもの |

|

・自動販売機による飲食料品の販売 ・コインロッカーやコインランドリー等によるサービス ・金融機関のATMによる手数料を対価とする入出金サービスや振込サービス |

・小売店内に配置されたセルフレジを通じた販売のように機械装置により単に精算が行われているだけのもの ・コインパーキングや自動券売機のように代金の受領と券類の発行はその機械装置で行われるものの資産の譲渡等は別途行われるようなもの ・ネットバンキングのように機械装置で資産の譲渡等が行われないもの |

経過措置の全体像

上記でインボイス制度の概要を紹介してまいりましたが、こちらの制度には影響を緩和させるためにいくつかの”経過措置”がございます。

| 経過措置の内容 | 対象者 | 令和5年10月1日~令和8年9月30日 | 令和8年10月1日~令和11年9月30日 | 令和11年10月1日~ |

| (1)免税事業者等からの課税仕入れ | 全事業者 | 80%控除可能 | 50%控除可能 | 0%控除可能 |

| (2)小規模事業者に係る税額控除に関する経過措置(2割特例) | 基準期間の課税売上高が1,000万円以下の事業者 | 売上税額の2割に軽減 | ー | ー |

| (3)中小事業者等に対する事務負担の軽減措置(少額特例) |

基準期間の売上高が1億円以下 (または特定期間における課税売上高が5,000万円以下の事業者) |

1万円未満の課税仕入れはインボイス不要 | ー | |

続いてはそれぞれの経過措置の内容を少し詳しく紹介していきます。

(1)免税事業者等からの課税仕入れ

インボイスの登録を受けていない免税事業者からの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

・令和5年10月1日~令和8年9月30日→80%控除可能

・令和8年10月1日~令和11年9月30日→50%控除可能

この経過措置の適用を受けるためには、請求書等の保存と、帳簿に「80%控除対象」など経過措置の適用を受ける課税仕入れである旨の記載が必要となります。

インボイスの登録を受けていない事業者との取引でも一定割合が仕入税額相当額として認められるため、忘れずに適用しましょう。

(2)小規模事業者に係る税額控除に関する経過措置(2割特例)

納税額を売上税額の2割に軽減する措置が3年間(令和5年10月1日~令和8年9月30日)設けられています。

【対象】

・基準期間の課税売上高が1,000万円以下の事業者

・インボイス発行事業者の登録を受けている

(1)との違いは、”免税事業者からの課税仕入れ”ではなく、

”売上税額の2割として納税額”を計算できる点になります。

また、仕入税額控除のためのインボイス保存は不要です。

(あくまで要件を満たした”インボイス”が不要というだけなため、税務署等の第3者に取引を証明するためにも証憑類は一定期間、廃棄しないようにご留意ください。)

こちらの経過措置は、仮に簡易課税の選択をしていても利用が可能です。

(3)中小事業者等に対する事務負担の軽減措置(少額特例)

課税仕入れに係る支払対価の額が税込1万円未満の課税仕入れを行った場合、インボイスの保存が無くても帳簿のみで仕入税額控除が可能です。

【対象】

・基準期間の課税売上高が1億円以下

または

・特定期間における課税売上高が5,000万円以下

では、どういった取引が「課税仕入れに係る支払対価の額が1万円未満」に該当をするのでしょうか。

ポイントは、”1回の取引の課税仕入れに係る金額”が税込1万円未満かどうかで判定をします。

例1

5,000円の商品を××月3日に購入、7,000円の商品を××月10日に購入をし、それぞれで請求・精算をした。

→それぞれ1万円未満の取引となり、本経過措置の対象となります。

例2

5,000円の商品と7,000円の商品(合計額12,000円)を同時に購入した。

→1万円以上の取引となり、本経過措置の対象外となります。

例3

1回8,000円のクリーニングを××月2日に1回、××月15日に1回行い、それぞれで請求・精算した。

→それぞれ1万円未満の取引となり、本経過措置の対象となります。

例4

月額100,000円の清掃業務(稼働日数:12日)。

→1万円以上の取引となり、本経過措置の対象外となります。

こちらの経過措置では、(1)免税事業者からの課税仕入れについても80%や50%の割合だけでなく、全額仕入税額控除の対象になります。

以上となります。

不安に思われる方はお気軽に当事務所へご連絡ください。

実際に目の前で行われている取引がどれに分類をされるのか、帳簿への記載はこれで足りているのか、インボイス制度全体を通した準備や対応、会計システムへの入力は正確か等、

不安に思われる際にはぜひ当事務所までご連絡ください。

当事務所では税務だけでなく、経営改善・事業規模の拡大を視野に入れた提案、それぞれご家族を含めた経営者や従業員の皆様の幸せとなりますような各種提案をさせていただきます。

インボイス制度や電子帳簿保存法等を含む新制度への対応について迅速に行うことが可能です。

| お問い合わせ |